《私募投资基金登记备案办法》第三十四条规定:“私募基金管理人设立合伙型基金,应当担任执行事务合伙人,或者与执行事务合伙人存在控制关系或者受同一控股股东、实际控制人控制,不得通过委托其他私募基金管理人等方式规避本办法关于私募基金管理人的相关规定。”

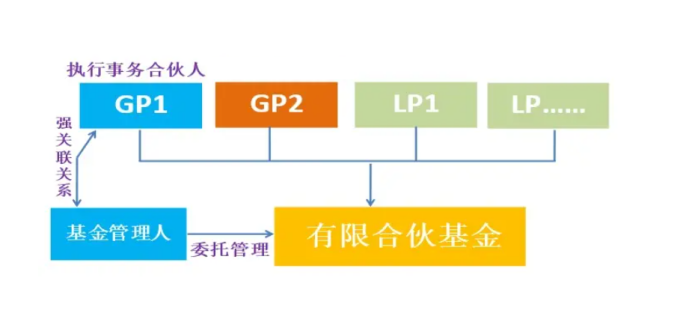

基于该条规定,合伙型基金的执行事务合伙人有且只能由两类主体担任,一是私募基金管理人自身,二是私募基金管理人的关联方(以同一控制权为标准,而非会计准则层面的关联关系标准,即要求构成“强关联关系”)。由此可以看出基金业协会肯定了双GP模式私募基金,但同时也提出了更具体要求,具体如下:

1、管理人只能一家,GP可以有多家:但需要说明合理性;

2、当委托管理/GP 与管理人分离:GP与管理人应当有强关联关系(该关联关系可以是员工或股权)。

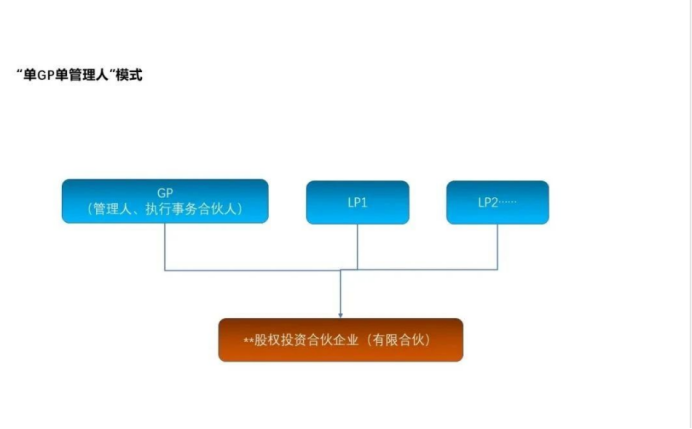

根据《合伙企业法》,有限合伙企业至少应当有一个普通合伙人(GP),有限合伙企业由普通合伙人执行合伙事务。因此,在有限合伙型的私募股权投资基金中,典型的架构是由一名普通合伙人(GP)以及若干名有限合伙人(LP)组成,而普通合伙人通常又兼任执行事务合伙人、基金管理人的多重角色(即“单GP单管理人”模式)。

GP与管理人为同一主体,无需另行提交关联关系的证明

在私募股权基金监管体系下,基金业协会对私募基金管理人有着严格的要求,私募基金管理人备案有一定门槛。在实际运营过程中,部分强势的LP有着参与基金管理和超额收益分成的诉求,但通常LP(或其关联企业)不具备丰富的基金管理经验或基金管理人备案资格,否则就不会投资其他基金管理人设立的基金了。于是,LP关联企业(或合资企业)同时也以GP的身份参与基金运营管理中,于是产生了存在多个GP(通常情况下为2个)的有限合伙制私募股权投资基金。

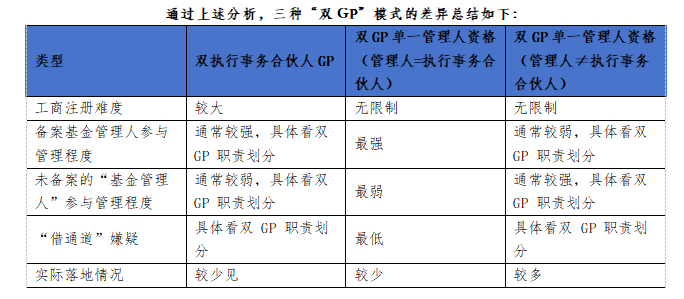

管理人在双GP基金模式下,可以采用的架构设计包括以下三种:

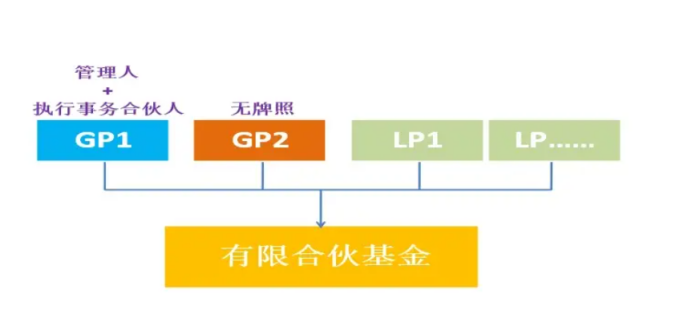

1.双GP单一管理人资格(管理人=执行事务合伙人)

在该模式下,备案基金管理人作为普通合伙人担任基金执行事务合伙人;未备案的“基金管理人”仅作为普通合伙人,不担任基金执行事务合伙人。

通常情况下,备案基金管理人保留了“单GP单管理人”模式下的绝大部分权利和管理责任,未备案的“基金管理人”不执行合伙事务,与标准模式的差异最小。未备案的“基金管理人”更多是以GP身份参与收益分成,参与基金管理程度最低。

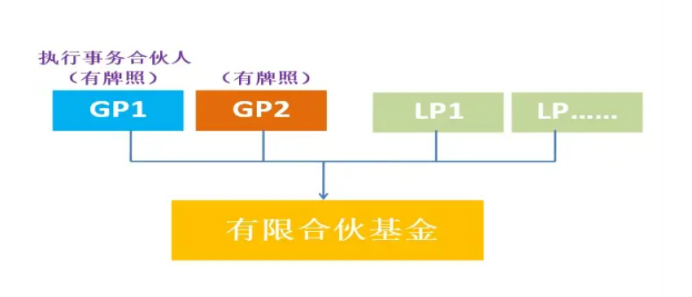

2.双GP单一管理人资格(管理人≠执行事务合伙人)

在该模式下,备案基金管理人作为普通合伙人仅担任基金管理人,并不担任基金执行事务合伙人;未备案的“基金管理人”作为普通合伙人同时担任基金执行事务合伙人。

由于有限合伙企业的执行事务合伙人是合伙企业的实际管理人,通常情况下,在该模式下未备案的“基金管理人”承担了更多的管理责任,“借通道”的嫌疑较重。

具体是否是“借通道”行为主要要看两个普通合伙人对管理职责的划分,如果备案基金管理人仍承担了基金的募集、投资及信息披露等主要工作,未备案的“基金管理人”更多从事的是上述业务之外的运营工作,那么该模式也是合规的,在以往的基金备案中也通常能获得基金业协会通过。

衡量两个普通合伙人对管理职责划分的一个重要参考指标就是管理费用的分成与收入结构。通常情况下,管理费用的分成比例越高表面实际参与基金管理程度越高,收入结构中超额收益的比重越大表面参与投资管理的程度越高。

3.双执行事务合伙人GP

在该模式下,备案基金管理人、未备案的“基金管理人”作为普通合伙人,也同时均担任基金执行事务合伙人。

通常情况下,备案基金管理人保留了“单GP单管理人”模式下的大部分权利和管理责任,与标准模式的差异较小。但需要注意的是,一是,很多地方的工商部门不允许注册双执行事务合伙人;二是,两个执行事务合伙人具体职责的划分,是否存在未备案的“基金管理人”从事了超越其专业能力的管理职责,比如主要投资工作由其负责,违背了基金备案管理的初衷,有“借通道”的嫌疑。

(三)委托管理模式

管理人强关联方担任执行事务合伙人GP+非执行事务合伙人GP

三、关联关系

关于关联关系,在基金业协会资管系统中明确要求GP和管理人之间关联关系的认定标准。基金管理人应与普通合伙人存在关联关系,同时上传普通合伙人与管理人存在关联关系的证明文件。

符合关联方会计准则

GP与管理人如存在《企业会计准则第36号-关联方披露》的关联关系,符合基金业协会的要求。根据36号文第3条的规定,关联方认定可分两种情况:一方控制、共同控制另一方或对另一方施加重大影响;两方或两方以上同受一方控制、共同控制或重大影响。“控制”:指有权决定一个企业的财务和经营政策,并能据以从该企业的经营活动中获取利益。“共同控制”:指按照合同约定对某项经济活动所共有的控制,仅在与该项经济活动相关的重要财务和经营决策需要分享控制权的投资方一致同意时存在。“重大影响”:指对一个企业的财务和经营政策有参与决策的权力,但并不能够控制或者与其他方一起共同控制这些政策的制定。依据基金业协会的解读要求,上述情况以存在股权关系为宜。

存在员工的关联关系

基金业协会资管系统提示,如GP系由管理人高管团队及其他关键岗位人员出资的情形,同样认定为存在关联关系。如果管理人的高管、关键岗位员工作为不具有私募基金管理人资格的GP的投资人或其他管理人,也可认定非具有管理人资格GP与管理人之间存在关联关系。《私募投资基金管理人登记和基金备案办法(试行)》第十七条的规定,管理人的高管包括董事长、总经理、副总经理、执行事务合伙人(委派代表)、合规风控负责人等。

由此可以看出设立双GP的缘由在于:

(一)投资方参与管理与收益的需求

在某些情境中,管理人的投资方掌握着较大的话语权,需要管理人在管理权和收益分配中让利于投资方。例如,出资额较多的机构希望能够在业绩分配上分得更多利润,上市公司、国有企业则希望能够参与管理,达到安全、稳定的效果。

(二)双GP之间的资源整合

管理人与另一个GP可以在项目、资金等诸多方面实现强强联合,例如,能够帮助基金投资更好的项目或者更快地解决募资问题,在管理层面也可以提高效率,健全管理机制。

(三)投资合法化、利润最大化的需求

1.降低税收

市场上的直投合伙企业退出时可能面临35%的高额税收,在发改委创投备案难度高的情况下,很多直投机构就想通过借通道的方式,降低股权投资最后退出的税收,由整体核算的5%-35%变成单一核算的20%。

2. 项目方需求

随着私募基金发展迅速,很多项目方在一定融资轮次后不接受非基金投资。导致非私募机构的项目主导人,需要通过借通道进行投资。

3.募资合法化

非私募机构的项目主导人担忧社会募资存在非法集资的隐患,故而希望借通道对募资予以合法化。

4.投资团队激励

为了绑定和激励优秀员工,部分公司为投资团队设立了员工持股平台作为基金的GP,无论是在管理基金的便捷程度,还是收益分配的最大化方面而言,都是优选。

四、关注点

那么新规后双GP基金备案重要关注点为:

1、权责分工

新规要求,管理人应当诚实信用、勤勉尽责地管理基金,不能委托他人管理。基金的投资及运营应由管理人管理。非执行事务合伙人GP不应涉及基金的投资及运营,可以在监督职责、协助合伙企业工商/财务、资源协作等方面发挥作用。

2、架构的合理性

通常来讲,双GP基金备案时,协会要求必须提供双GP架构设计的合理性及原因。管理人在备案时,应根据设立时的考虑因素进行阐释,如优势互补、对基金的日常事务管理进行有效监督、政府出资产业投资基金对基金注册地的要求等,通常协会是可以接受该等原因的。但如果协会认为有借通道等嫌疑,也会要求管理人进一步解释。

3、合格投资者要求

无论是管理人强关联的GP,还是非执行事务合伙人的GP,如不属于监管规定的天然合格投资者,那么也需要满足合格投资人的要求,对基金的首轮实缴出资应不低于100万元。

如前述GP为合伙企业,那么还需要穿透核查合伙企业需要穿透核查。

五、常见费用

一般来说,设置双GP的目的就是为了能合理收取费用,私募基金常见费用包括认购费、申购费、赎回费、管理费、业绩报酬等,而其中最常见的则是管理费和业绩报酬。对于管理费,中基协通过备案窗口口径明确只能由基金管理人收取,其他费用则在有合理理由的情况下可以由非基金管理人收取。

1、管理费

根据中国证券投资基金业协会发布的《私募股权、创业投资基金备案关注要点》:协会关注未担任管理人的普通合伙人、特殊有限合伙人、投资者是否在基金合同中约定收取或通过其他方式变相收取管理费。

因此,在合伙协议中,管理人应当约定,收取管理费的主体必须要有是管理该基金的私募基金管理人,在双GP基金中需要格外注意,非管理人的GP不得收取或变相收取管理费。

2、超额收益

双GP中的非执行事务合伙人GP可以参与提取超额收益,但也不能收取过高比例,在实操中一般不应超过50%。

3、非执行事务合伙人GP其他收费方式

合伙企业可以与非执行事务合伙人GP签订投资顾问协议。此方案下,合伙协议中约定管理费只向基金管理人支付,另一GP则与合伙企业单独签署财务顾问协议从而收取特定比例的财务顾问费。一般来说,财务顾问费的比例不应超过管理人收取管理费的比例,否则可能不具备一定合理性,协会也可能就该问题提出是否为借通道等质疑。另外,在具体操作上,需要提前与托管银行确认合伙企业向非执行事务合伙人GP支付大额投资顾问费的可行性。

结语

综上所述,合伙型私募基金设置双GP仍是较为常见的情况,但《备案办法》对双GP模式进行了更严格和细化的规定,进一步提高了私募基金的稳定性和安全性,执行事务合伙人应当由基金管理人或其关联方担任,杜绝了“通道”业务;再次明确了合伙型私募基金不能存在两个或两个以上基金管理人,基金管理事务只能由基金管理人负责。