编者按:维生素是人类必须的营养成分,对生物新陈代谢调节起着至关重要的作用,本篇由瑞鹏资产蔡嘉驰为您解析维生素A、维生素E行业。

维生素A、维生素E行业简述

瑞鹏资产 蔡嘉驰

1.综述

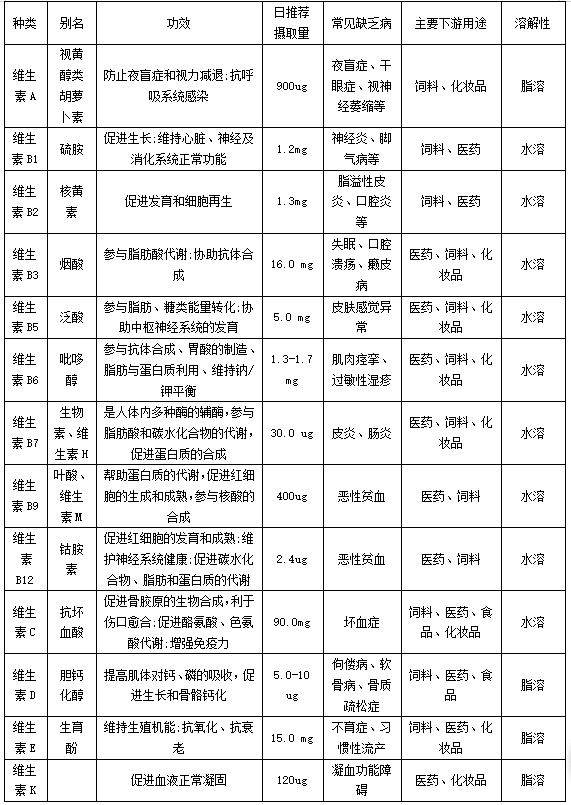

维生素是许多生物机体必需的微量营养成分。维生素又称维他命(Vitamin),是一系列有机化合物的统称。维生素是生物机体所必需的微量营养成分,通常无法由生物体自身合成,对生物新陈代谢调节起着至关重要的作用,缺乏某种维生素可能会导致特定的生物病态。人体一共需要13种维生素,其中包括4种脂溶性维生素(维生素A,D,E,K)与9种水溶性维生素(8种VB族维生素与VC)

维生素的种类与性质

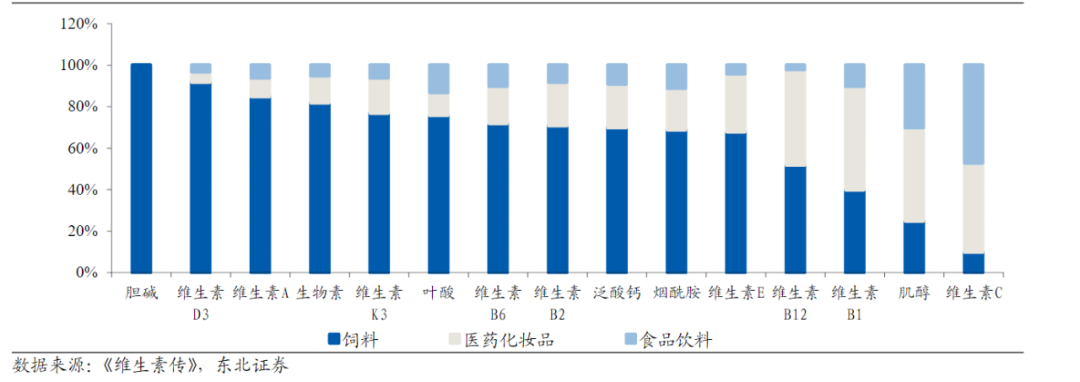

维生素主要应用在饲料、医药化妆品、食品饮料等行业,动物饲料是最主要用途。除VC外,全球维生素用量的65%应用于饲料添加剂行业,医药、食品饮料等行业的用量分别占25%和10%。其中VA 和VE 的饲料需求占比分别为85%和68%。在饲料需求中,猪饲料是维生素最大的下游饲料应用。

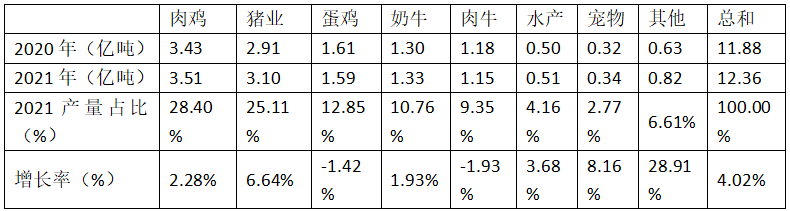

饲料产量的稳步增长推动维生素的需求增加,饲料对维生素成本敏感度低。2021年全球饲料产量为12.36亿吨,同比增长0.93%。作为全球最大的饲料生产国,我国2021年全国饲料产量为3.17亿吨,同比增长7.98%,在2018年非洲猪瘟导致饲料产量大幅下滑后,已经连续三年稳定增长,达到2010年以来最高产量水平。动物饲料是维生素最重要的下游应用领域,饲料产量稳步增长将带来维生素需求回暖。维生素在饲料的成本中占比普遍很低(VA仅为千分之一级),下游对维生素使用成本敏感度低。

全球动物蛋白消费总体逐年增长,鸡、猪、牛为全球前三大饲料消费动物。饲料是动物蛋白的来源,民众对优质动物蛋白的消费需求推动着饲料需求的稳定增长。随着消费升级与蛋白摄入提高,近十年全球肉类奶类消费总体逐步增加。2011至数据截止年份,全球鸡肉、猪肉消费年均增长1.83%、0.42%,液体奶与渔业产量分别年均增长2.05%、2.03%。2021年鸡、猪、牛饲料消费占比分别为为41.26%、25.11%、20.11%。

生猪养殖回暖,猪肉消费带动维生素需求增长。受非洲猪瘟影响,我国生猪存栏量与出栏量均在2019年大幅下滑,同比分别下降37.46%与21.57%,随后在生猪保供政策等相关措施的刺激下得到较好恢复。全国生猪存栏量逆转2012年以来的持续下跌趋势,于2021年达到4.49亿头,已大约恢复至2013年同期水平,2021年全国生猪出栏量达6.71亿头,同比增长27.37%。能繁母猪存栏量恢复良好,2022年3月全国能繁母猪存栏4185万头,后续有望推动生猪存栏量进一步增长。随着猪肉养殖回暖与猪肉价格水平的下降,饲料消费有望逐步回复,带动维生素消费需求增长。

2.维生素A

维生素A又称维他命A(Vitamin A),是众多生物机体所必需的营养素之一,其生理功能是维持上皮组织的完整性和细胞膜的通透性;维持正常视觉;有助于动物生殖和辅乳,促进年幼动物生长等。维生素A并非单一种类的化合物,其包括视黄醇、视黄醛、视黄酸及多种维生素原A类胡萝卜素等,为脂溶性化合物。其中维生素A1分子式为C20H30O,分子量为286.45,是一种黄色片状晶体或结晶性粉末。人体缺乏维生素A会导致夜盲症、干眼症、角膜受损等眼部病症。

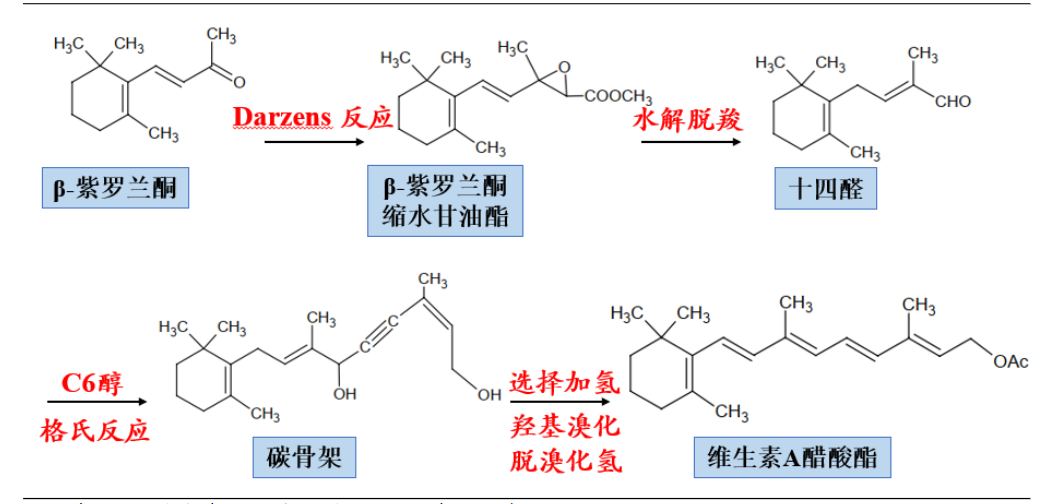

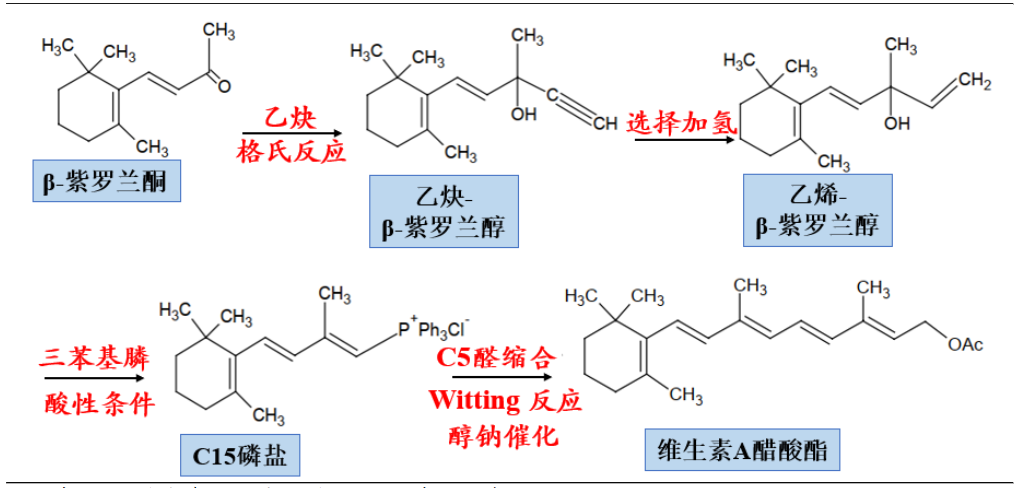

维生素A的生产工艺主要有2种:Roche C14+C6合成工艺和BASF C15+C5合成工艺。1947年瑞士以O.Isler 为首的研究群体实现了维生素A醋酸酯的全合成,并于1948年由Roche公司在全世界率先实现工业生产。Roche法以β-紫罗兰酮为起始原料,格氏试剂反应为特征,经Darzens反应、格氏反应、选择加氢、羟基溴化、脱溴化氢、六步反应完成了维生素A醋酸酯的合成。其优点是技术较成熟,收率稳定,各反应中间体的立体构形比较清晰,不必使用很特殊的原料。缺陷是使用的原辅材料高达40余种,数量较大。该技术路线是世界上维生素A厂商采用的主要合成方法。

BASF技术路线以Pommer等人于上世纪50年代开发的维生素A合成方法为基础,由BASF公司在1971年投入工业生产。其以Wittig反应为基础,以β-紫罗兰酮为起始原料和乙炔进行格氏反应生成乙炔-β-紫罗兰醇,再进一步选择加氢得到乙烯-β-紫罗兰醇,再经Wittig反应之后,在醇钠催化下,与C5醛缩合生成维生素A醋酸酯。BASF 合成工艺明显的优点是反应步骤少,工艺路线短,收率高。但工艺中的乙炔化、低温及无水等较高工艺技术要求仍不能避免,核心技术难点是Witting反应。

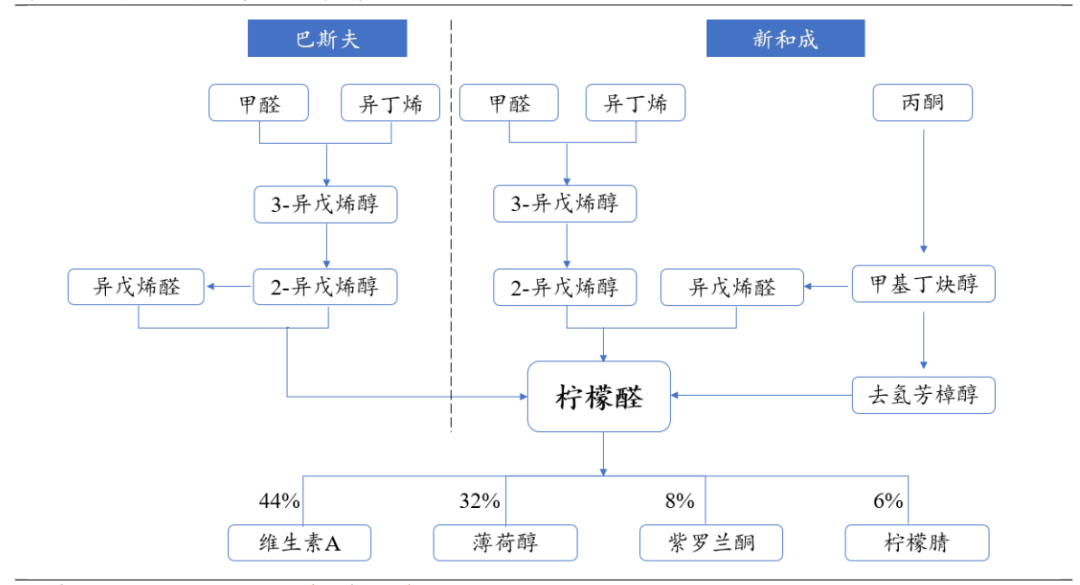

柠檬醛是VA生产的核心中间体,其稳定供给对于VA生产与价格至关重要。作为VA生产过程的核心中间体,柠檬醛对于VA的产量与价格造成直接的影响。2011年以来,曾多次出现巴斯夫的柠檬醛生产受限导致VA价格大幅波动的情况。万华化学现有柠檬醛在建产能4万吨,预计于2023-2024年投产。

新和成柠檬醛实现自给,摆脱VA原料供应波动影响。不论采用Roche法还是BASF法,均需使用相同的关键起始原料β-紫罗兰酮,β-紫罗兰酮则以柠檬醛为合成原料。柠檬醛是VA产业链中的核心中间体产品,受技术壁垒影响供应长期紧张。目前全球仅有巴斯夫、新和成与日本可乐丽(Kuraray)拥有柠檬醛产能,浙江医药今年2000吨刚刚投产。新和成现有柠檬醛年产能8000吨,是VA企业中除巴斯夫外唯二自有柠檬醛产能的企业,其柠檬醛产能全部为自用,用于VA与香精香料的生产。

柠檬醛自给保证了新和成的VA原料供应,公司得以在降低生产成本的同时平抑原料价格波动的影响。柠檬醛的合成方法有醇醛缩合重排法、脱氢芳樟醇重排法、异戊二烯法、香叶醇气相氧化法、丙酮法、氮氧化物法等。其中,醇醛缩合重排法又分为BASF柠檬醛合成法、丙酮乙炔法、其他醇醛缩合合成法。新和成使用的是脱氢芳樟醇重排法,脱氢芳樟醇可以从石油化工原料中制得。发明耦合精馏的重排反应工艺。通过耦合反应精馏技术,即时转移易聚合反应产物,提高反应收率。共用炔醇中间体,以全新路线打通芳樟醇与柠檬醛的产业链。

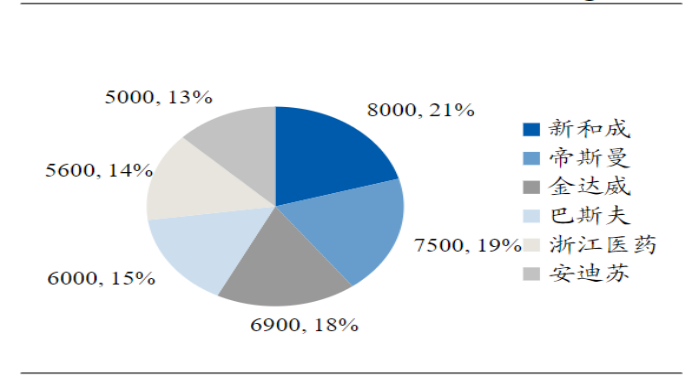

VA生产为寡头垄断格局,生产集中度高且格局稳定。VA生产具有涉及原料种类多、反应条件要求高等复杂的技术特点,行业进入的技术、资金壁垒较高,近十年来VA行业全球尚无新增的生产企业。目前全球共有6家VA生产企业,全球合计产能为39000吨(折合50万IU/g)。其中新和成为全球VA生产龙头,具有VA年产能8000吨,金达威于2021年8月在年产800吨VA(250万IU/g)项目投产后,VA产能由2900吨增长至6900吨(折合50万IU/g)。海外的帝斯曼、巴斯夫、安迪苏产能分别为7500吨、6000吨,5000吨,其中巴斯夫有1500吨产能(280万IU/g)在建产能

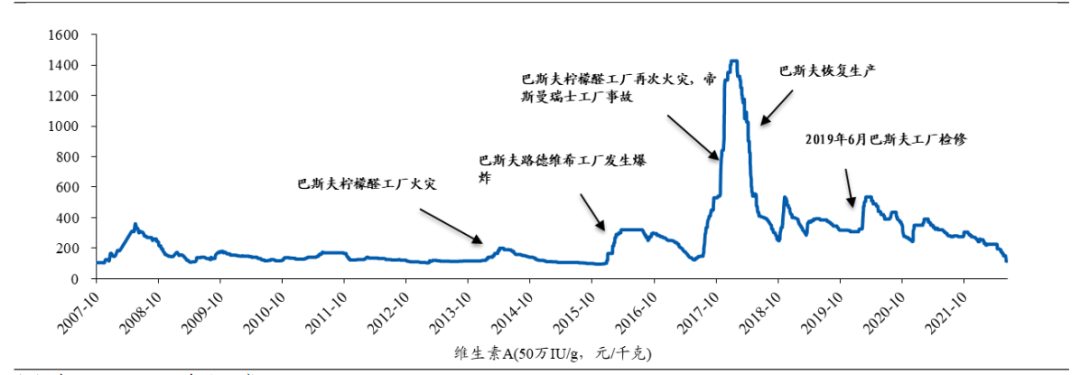

VA的需求相对稳定,价格主要受供给端变化影响。VA生产属于高进入壁垒高集中度的市场,长期稳定的生产格局与下游需求导致价格波动主要受生产商自身生产情况影响。由于巴斯夫于德国路德维希的工厂设备老化,近年来屡次出现事故停产。2017年巴斯夫柠檬醛工厂大火叠加帝斯曼瑞士工厂事故,VA的价格从160元/kg暴涨至1400元/kg。此后虽然巴斯夫恢复生产,但产能不及预期,VA价格维持在400元/kg左右。2019年6月巴斯夫德国工厂VA停产并于11月恢复生产,VA价格小幅上涨。受疫情影响,2020年初VA供应紧张,价格快速上涨,后续有所回落。

VA最差时候已过,价格有望触底反弹。国内VA受今年上半年华东疫情影响出口受阻,叠加市场供应宽松,价格持续大幅走低,至9月6日,已经跌到114.5 元/公斤,回调至六年来历史低点。据中国饲料行业信息网,目前浙江医药VA产品停报,伴随三季度后期采购需求逐步体现,国内工厂出现挺价意愿,市场购销好转,价格有望触底反弹。因为俄乌战争导致欧洲天然气供应紧张,Q4海外不排除出现气荒,海外产能供给收缩,对价格形成强支撑。

维生素A历史价格

维生素A历史价格

3.维生素E

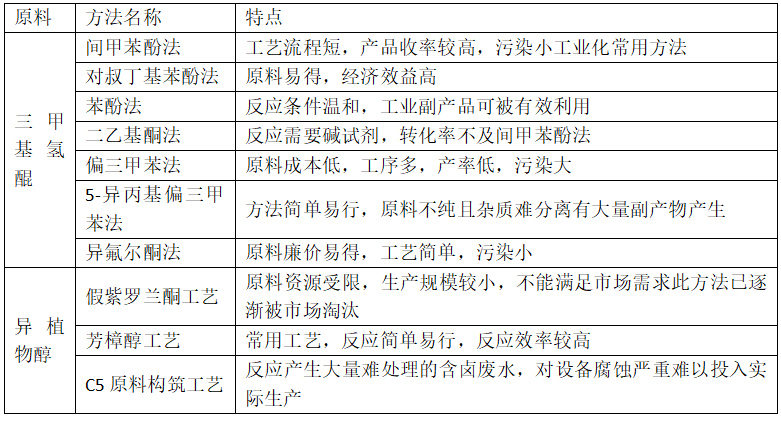

维生素E(VitaminE,简称VE)是生育酚类物质总称,包括侧链饱和的生育酚与侧链不饱和的生育三烯酚两大类,生育酚与生育三烯酚各包含α、β、γ、δ四种构型,其中α-生育酚的生理活性最强。VE是一种脂溶性维生素,外观为淡黄色的透明油状液体。人体不具备合成VE的能力,必须通过体外摄入。VE对于生育功能有较大作用;VE也是一种饲料添加剂,有助于预防畜禽疾病、改善肉质口感、增强畜禽生育与产蛋能力。VE由三甲基氢醌与异植物醇合成得到。VE于1922年被发现,于1935年成功分离出来并在于1938年首次合成。α-生育酚是以主环2,3,5-三甲基氢醌(TMHQ)与侧链异植物醇(IP)为原料,通过缩合反应制备。α-生育酚可进一步与乙酸酐直接酰化得到VE乙酸酯。VE生产工艺的区别主要在于原料三甲基氢醌与异植物醇的合成工艺不同,新和成的三甲基氢醌由异氟尔酮法制备,异植物醇由芳樟醇法制备。目前国外厂商(除BASF外)主要采用氧代异氟尔酮法合成三甲基氢醌。国内能够自主合成三甲基氢醌的企业以浙江医药和新和成公司为主,采用与BASF相同的路线;即以间甲酚下游三甲酚为原料,经氧化还原而得。由于受催化剂水平、高温反应体系设置的限制,在我国,除新和成外VE企业生产所需的间甲酚仍然需要外购。浙江医药的间甲酚三分之一通过进口获得(主要从美国进口),三分之二通过国内采购获得。从合成工艺对比看,浙江医药间甲酚外购,合成路线较新和成长,但具备多年有机化工生产经验,精细化管理程度高;新和成拥有两条打通的VE主环合成工艺,生产成本略低;能特公司采用价格便宜并来源充足的“对二甲苯”来代替间甲酚作为起始原料,但其生产工艺污染较大,治理成本较高,不具备明显成本优势。

维生素E生产工艺流程

维生素E生产工艺流程

VE市场为寡头垄断格局,供应格局稳定且高度集中,CR5超过80%。VE具有合成工艺工艺复杂、高技术壁垒与资金壁垒的产品特点,新进入者参与竞争较为困难。全球共有7家具有VE生产能力的企业,总产能为15万吨(100%VE油),折合50%VE粉为30万吨。以100%VE油计,新和成、帝斯曼与能特科技的产能均为3万吨,巴斯夫、浙江医药具有2万吨产能,CR5达86.67%,产能高度集中。2019年能特科技与帝斯曼签署合作协议,能特科技将其VE业务子公司益曼特75%的股权出售给帝斯曼,同时帝斯曼将向能特科技提供VE生产原料法尼烯,本次合作对VE行业产能进行了整合,行业供给格局得到改善。VE下游应用主要为饲料行业,2020年全球需求约10万吨,呈产能过剩状态。VE的下游应用有饲料、药品与食品行业,其中饲料行业占比为70%。2020年受新冠疫情影响,全球VE需求受到一定抑制,全球VE需求约为10万吨。由于中国养殖业处于需求高位,并且规模化养殖进程速度加快,饲料中VE添加量有所增长,VE需求有望将保持稳步增长。

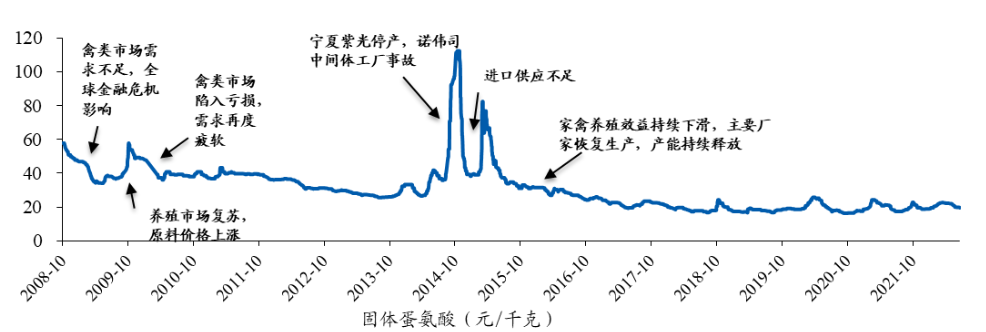

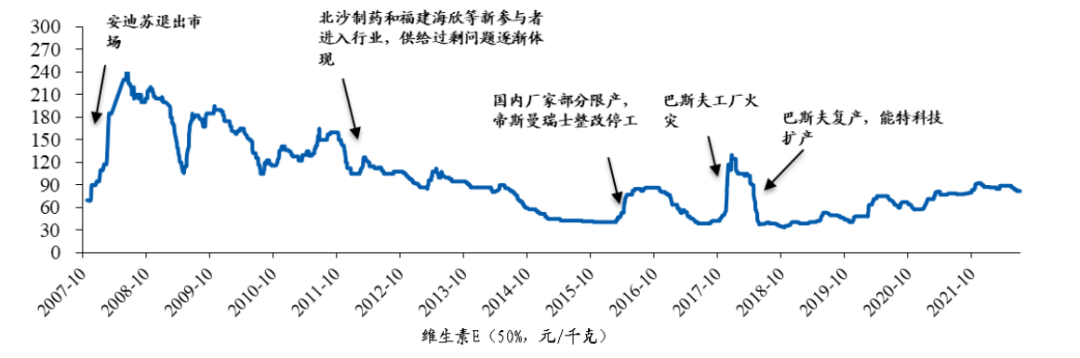

VE价格波动由供给端变动主导。2008年安迪苏受金融危机影响退出VE市场后,VE出现较大的供给缺口,价格迅速由约70元/千克上涨至260元/千克。在2008年至2010年VE的景气周期内,行业涌入诸多新进入者。2011年后,随着北沙制药与福建海欣等企业新建、扩建的VE产能陆续投产,VE供给过剩问题逐渐体现,价格在波动中整体呈下跌趋势。而后2016年帝斯曼瑞士工厂整改与2017年巴斯夫工厂火灾均带来VE价格短期价格大幅上涨。受VE市场为寡头垄断格局的影响,单个生产商供给变动对VE价格影响较大,供给端的变化主导了VE的价格波动。VE严重供大于求市场局面得到缓解,价格中枢有望逐步上移。2019年以来,受益曼特长时间停产技改影响,VE供应严重过剩的情况得到缓解,VE价格开始走出底部空间。2019年7月,商务部对原产于美国、欧洲、日本的进口VE生产原料间甲酚进行反倾销调查,后于2021年1月裁定倾销成立并对相关产品征收反倾销税。同时国外间甲酚产量下降导致VE生产成本提升,推动VE价格上行。多重因素推动下,VE价格从2019年初的约40元/kg缓慢上行至2022年初的近90元/kg。虽然VE中长期产能仍然过剩,但市场集中度有提高的趋势,市场头部企业对VE价格影响力加强,同时后期部分产能有可能受市场竞争因素关闭,VE供需将达成新的平衡,价格中枢有望缓慢上行。

维生素E历史价格

新和成拥有完整的VE产业链产品合成能力,VE关键中间体原料自产,竞争力强。VE的关键中间体为异植物醇与三甲基氢醌,公司是国内首个实现此两种中间体国产化的企业,具有强大的技术实力。同时公司具备从初始原料开始合成VE的能力,关键原料自给保障了公司VE稳定生产,不受原料价格波动影响。目前大多数VE厂商均采用间甲酚法生产三甲基氢醌,2017年以来间甲酚进口价格走高导致间甲酚法厂商成本压力增大,公司采用异氟尔酮法生产三甲基氢醌,规避了原料间甲酚价格上涨的压力。公司山东基地的年产2万吨100%VE油项目已顺利投产,新VE产线将有望给公司VE带来更强的产品竞争力。

4.蛋氨酸

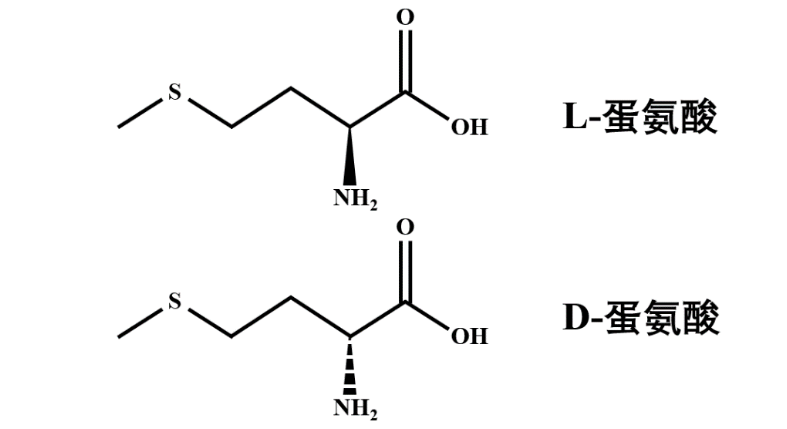

蛋氨酸又称甲硫氨酸,分子式C5H11O2NS ,是20 种天然氨基酸之一。蛋氨酸作为核糖核酸进行蛋白质翻译的解码器,是蛋白质合成过程中必不可缺的物质。蛋氨酸含硫量十分丰富,是机体所需硫的主要提供者。蛋氨酸无法通过畜禽自身体内合成,必须从外界摄入,是饲料中必不可少的添加剂。在饲料中添加蛋氨酸可帮助畜畜快速生长,增加瘦肉量,缩短饲养周期。蛋氨酸按空间结构分类有D型和L型两种,其中L型蛋氨酸可以直接被生物机体吸收利用,D型蛋氨酸可以在吸收后在生物体内转化为L构型,两种类型的蛋氨酸对于畜禽具有相同的吸收价值。按物理形态分,蛋氨酸有固态蛋氨酸和液态蛋氨酸两种,固态蛋氨酸主要成分为DL-蛋氨酸,由各占50%的D型和L型蛋氨酸构成,是两种空间构型混合的外消旋体;液态蛋氨酸为羟基蛋氨酸,为88%浓度的粘稠溶液,需要在生物体内进一步转化为L型蛋氨酸,便于储存运输。

两种空间结构的蛋氨酸

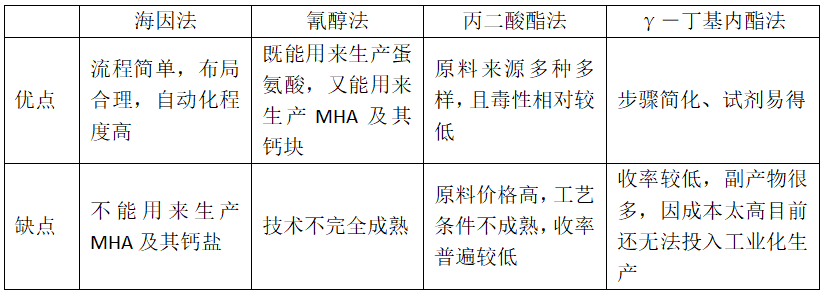

蛋氨酸的主要合成方法是化学合成法,其中以海因法和氰醇法为主流方法。目前市场有生物发酵法与化学合成法两种蛋氨酸合成方法,由于生物发酵法存在产率低等技术问题,市场应用以化学合成法为主。化学合成法包括海因法、氰醇法、丙二酸酯法、γ-丁基内酯法等,工业上投入生产的方法主要是海因法和氰醇法。

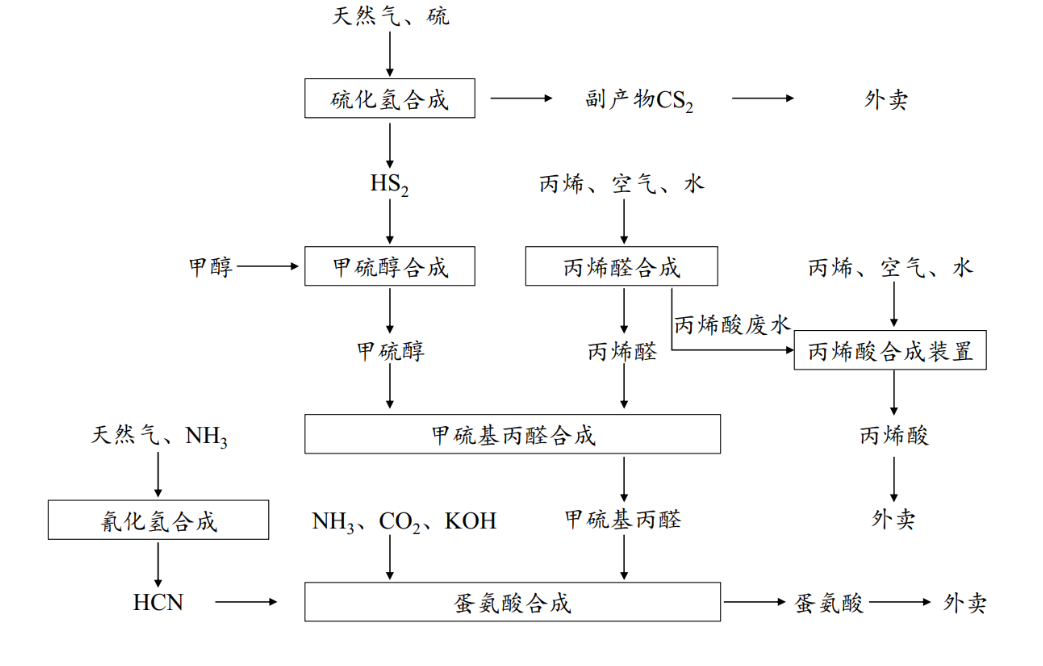

新和成使用海因法合成蛋氨酸。其蛋氨酸合成分为六大工序:

(1)天然气与硫生成硫化氢气体,同时副产物二硫化碳;

(2)硫化氢与甲醇反应生成甲硫醇;

(3)丙烯氧化生成丙烯醛;

(4)甲硫醇与丙烯醛反应生成甲硫基丙醛;

(5)甲醇和氨反应生成氰化氢;

(6)甲硫基丙醛与NH3、CO2、HCN、碳酸钾反应生成海因,然后海因经水解、酸化得到蛋氨酸粗品,分离后干燥即可得到蛋氨酸干品。

蛋氨酸供给属于寡头垄断格局,新和成有望于明年进入蛋氨酸头部梯队。赢创、安迪苏、诺伟司、住友四家公司为全球前四大生产商,2020年产能合计占比达172万吨,CR4为80.19%。新和成现有蛋氨酸产能15万吨,全球排名第四。当前全球共有34万吨蛋氨酸产能在建,预计将于2022-23年陆续投产。目前新和成已有蛋氨酸一期5万吨/年项目正常生产,二期25万吨/年项目中10万吨装置投产,15万吨装置按计划进行,整体进度可控。待公司蛋氨酸在建产能达产后,公司有望迈入蛋氨酸生产商第一梯队。

国产替代是国内蛋氨酸的发展趋势。蛋氨酸目前仍然为对外依存度较高的化工产品之一,直到2010年国内厂商才实现国产蛋氨酸项目的正式投产。国内养殖业的高速发展对动物营养品蛋氨酸产生了巨大需求,但国内消费长期依赖进口。2005年至2019年,国内蛋氨酸进口量从约7万吨增长至约22万吨。随着国内新和成、重庆紫光等企业相继迈入蛋氨酸行业,国外巨头垄断蛋氨酸生产的局面被打破,蛋氨酸进口量也从2019年的22万吨下降至18万吨,我国蛋氨酸的进口替代规模将进一步加大。

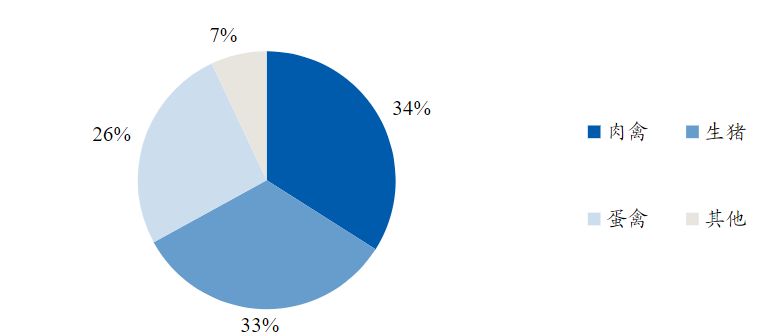

全球93%的蛋氨酸用于饲料添加剂,其中又以禽类饲料添加剂为主。饲料添加剂是蛋氨酸最大的消费市场,约占全球蛋氨酸消费的93%。作为禽类的第一限制性氨基酸,生猪的第二限制性氨基酸,禽类消费占到饲料类蛋氨酸总消费市场的60%,是蛋氨酸最大的消费市场;猪类消费占饲料类蛋氨酸总消费市场的33%,是蛋氨酸第二大消费市场。

肉类消费需求刚性强,禽肉消费占比提升推动蛋氨酸消费提升。作为人的优质蛋白来源,肉类消费具有强刚性,其中猪肉、鸡肉、牛肉是全球三大消费肉类。而家禽自身无法合成蛋氨酸,必须通过饲料获取,禽类养殖对于蛋氨酸具有需求刚性。2017-2021年,全球三大肉类消费中,鸡肉占比从34.73%上升至38.18%,增加3.45%个pct。中国以猪肉消费为主,但鸡肉消费占比亦从15.40%上升至22.14%,提升幅度明显。相较于猪肉、牛肉与其他肉类,禽肉具有更低的价格、更高的蛋白质含量与更好的稳定性与适应性,同时白肉通常被认为是一种更健康的食物选择。根据联合国粮农组织数据,禽肉仍将是肉类产量的主要增长动力。预计2021-2030年全球禽肉消费将增加至1.52亿吨,2030年禽肉将占肉类消费的41%,较2021年增长2个pct。作为蛋氨酸的主要消费行业,禽肉消费占比的提升有望带动蛋氨酸消费的增长。

蛋氨酸在下游饲料中成本占比不到2%,下游客户对蛋氨酸价格变化敏感度较低。以海大集团为例,该公司2021年饲料销量1963万吨,成本为634.86亿元,单吨饲料成本为3234.13元。根据赢创数据,饲料中蛋氨酸添加量质量分数为2‰-3‰,固体蛋氨酸价格以2021年平均价格20.21元/千克计,则单吨饲料中蛋氨酸添加成本为40.42元-60.63元,成本占比为1.25%-1.87%。低成本占比带来下游客户对蛋氨酸价格敏感度不高,利于在蛋氨酸价格波动时销量保持稳定。

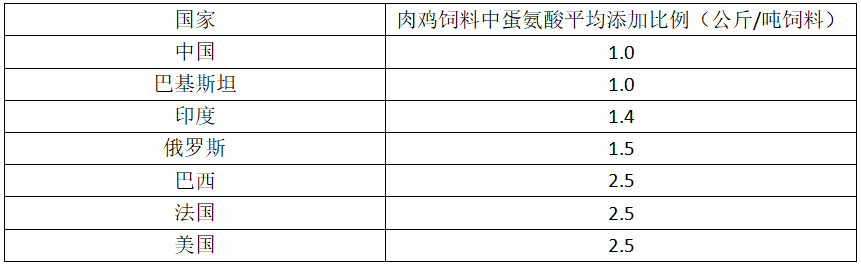

蛋氨酸可有效降低畜禽饲养成本,我国蛋氨酸消费仍然具有较大增长空间。相较于发达国家而言,我国肉鸡饲料中蛋氨酸的添加比例水平仍然较低,美国的该指标为0.25%,而中国的主流饲料配方中蛋氨酸添加比例为0.1%,同时用鱼粉作为氨基酸补充来源,我国的蛋氨酸添加比例仍有较大的提升空间。鱼粉营养价值较低,单从补充氨基酸的角度,使用57千克鱼粉仅同于直接添加1千克蛋氨酸的功效。根据安迪苏公告,在营养成分目标摄取量一致的情况下,通过在饲料中添加0.2%的蛋氨酸相较于完全不添加蛋氨酸,可降低约23%的禽类饲料成本。

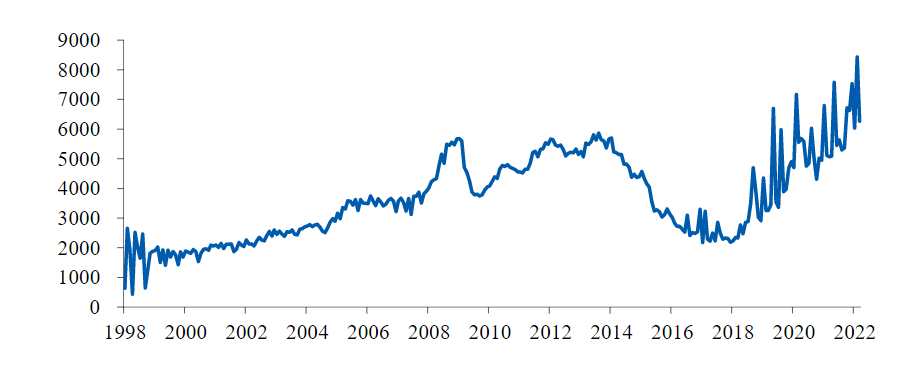

受益于大豆与豆粕价格上涨推动饲料主要蛋白来源成本升高,蛋氨酸需求有望增长。受南美大豆减产及原油价格上涨等因素影响,当前全球大豆价格升至历史高位。截至2022年6月,国内大豆市场价格达6224元/吨,为历史最高水平。随着大豆价格强势上涨,作为饲料主要蛋白来源的豆粕价格在大豆成本传导下维持高位,带来下游饲料成本高企。蛋氨酸作为动物重要氨基酸来源,下游价格敏感度低,补充蛋白效果佳,具有明显的降本优势。在饲料成本持续承压的情况下,蛋氨酸消费需求有望进一步增长。

蛋氨酸价格受供给端扰动明显,价格弹性大,2015年以来价格整体呈低位震荡下行趋势。蛋氨酸生产呈寡头垄断的高度集中格局,供给端扰动容易导致价格剧烈波动。2008年以来,蛋氨酸价格波动明显,并于2014-2015年两度暴涨。2014年宁夏紫光因环保问题停产,叠加美国诺伟司蛋氨酸中间体工厂出现事故导致停产,蛋氨酸短期内价格一度上涨至11.56万元/吨。2015年受蛋氨酸进口供应紧张影响,价格再度上扬。2015年至今,赢创、希杰等多个蛋氨酸项目产能释放,蛋氨酸市场供应平稳,价格整体下行,呈底部小幅震荡趋势。